La recherche d'une passerelle de paiement fiable et réputée pour gérer les transactions de vos clients n'est pas une tâche facile, surtout si vous êtes un commerçant à haut risque. Mais avant de nous plonger dans le problème, commençons par les bases et définissons la passerelle de paiement.

Une passerelle de paiement est un intermédiaire technique entre un commerçant et un processeur de paiement. Il s'agit d'un logiciel qui transfère les données cryptées de la carte de crédit et les informations de transaction de la caisse du commerçant au processeur de paiement, permettant l'acceptation sécurisée des paiements en ligne et le traitement des transactions.

Respectivement, une passerelle de paiement à haut risque est le même service mais d'un autre type qui fonctionne avec des marchands considérés comme exerçant une activité à risque. En fait, il existe même des solutions spécialisées pour les commerçants à haut risque.

Let`s get started!

Let`s get started!

Toute entreprise accepte certains risques, et le commerce électronique ne fait pas exception. De plus, l'exposition aux défaillances ou à différents facteurs de baisse des bénéfices peut varier pour deux entreprises de tailles similaires et d'un même secteur. De ce fait, qui et comment peut-on dire qu'une entreprise en particulier est à haut risque ?

La réponse est une banque et un processeur de carte de crédit. Agissant en tant que prestataires de services de paiement pour les commerçants, les banques et les processeurs de cartes évaluent les risques associés au traitement des paiements pour un client professionnel particulier avant de lui proposer un compte marchand. Ils évaluent divers facteurs, des produits vendus par une entreprise et son volume de ventes à un mauvais historique de traitement des cartes de crédit, aux rétrofacturations et aux taux de fraude. En effet, le traitement des paiements est également une entreprise et ses propriétaires souhaitent éviter des pertes et des problèmes inattendus, ou du moins facturer davantage pour fournir des services à des entreprises potentiellement gênantes. De plus, les fournisseurs de paiement sont responsables de ce qu'ils traitent, et ils peuvent rencontrer des problèmes avec les banques émettrices si la fraude ou les rétrofacturations montent en flèche.

Chaque fournisseur décide des facteurs à prendre en compte pour déterminer si l'industrie est à haut risque. Ainsi, la liste des industries entrant dans cette catégorie varie d'un fournisseur de transformation à l'autre. Pourtant, il existe certains types d'entreprises que de nombreux services de paiement appellent à haut risque :

Billets d'avion et d'événements

Rencontres et adultes

Ventes aux enchères, recouvrement de crédits, crypto, prêteurs sur gages

Avocats et courtiers

Jeux d'argent, paris, jeux en ligne

Produits liés au tabagisme ou au CBD

Produits santé et bien-être

Services d'adhésion ou d'abonnement

Entreprises participant aux activités commerciales offshore

Immobilier, détaillants de meubles, etc.

Encore une fois, cette liste n'est pas exhaustive et chaque fournisseur a ses critères pour identifier les commerçants appartenant à l'industrie à haut risque. Un PSP peut refuser votre demande de compte marchand, tandis que d'autres peuvent approuver votre compte marchand. Dans la partie suivante, nous approfondirons un peu le problème.

Take this quick 2-minute quiz to determine the payment maturity level of your high-risk business. You'll receive tailored recommendations and an opportunity to book a payment health check with our experts.

Ce qui est délicat en termes d'acceptation des paiements en ligne en tant qu'entreprise à haut risque, c'est de sécuriser un compte marchand. Nous savons déjà pourquoi les banques et les processeurs de paiement sont prudents lorsqu'il s'agit de travailler avec de telles entreprises. Cependant, l'augmentation de la demande stimule l'offre, de sorte que de nombreuses entreprises prétendent actuellement proposer des comptes marchands à haut risque, parfois même avec une approbation dite instantanée. Soyez prudent lorsque vous faites confiance à de telles réclamations, car même les entreprises à faible risque ne peuvent pas être approuvées instantanément. La durée moyenne d'approbation est au minimum de quelques jours. Et, bien sûr, prenez le temps de faire vos recherches et de lire les avis sur les processeurs de paiement avant de demander un compte marchand avec eux.

La bonne nouvelle est que trouver une passerelle de paiement est un jeu d'enfant une fois que vous avez un compte. En effet, les passerelles de paiement ne chiffrent que les données de la carte pour les transférer en toute sécurité au processeur, de sorte qu'elles ne prennent aucun risque pour les commerçants.

Ainsi, pour commencer à accepter les paiements de vos clients, vous avez besoin d'un compte marchand à haut risque et d'une passerelle de paiement à haut risque. Ces deux éléments fondamentaux peuvent vous être fournis par tout fournisseur de services marchands prêt à prendre sous son aile un marchand à haut risque. Mais comment choisir le meilleur ?

Voici les points clés auxquels il faut faire attention.

Les stratagèmes sophistiqués de fraude aux paiements nécessitent les solutions de sécurité les plus avancées pour protéger vos clients. Surveillance de la fraude, tokenisation, cryptage et conformité PCI DSS niveau 1 - c'est l'ensemble de sécurité minimum que tout fournisseur de paiement devrait avoir.

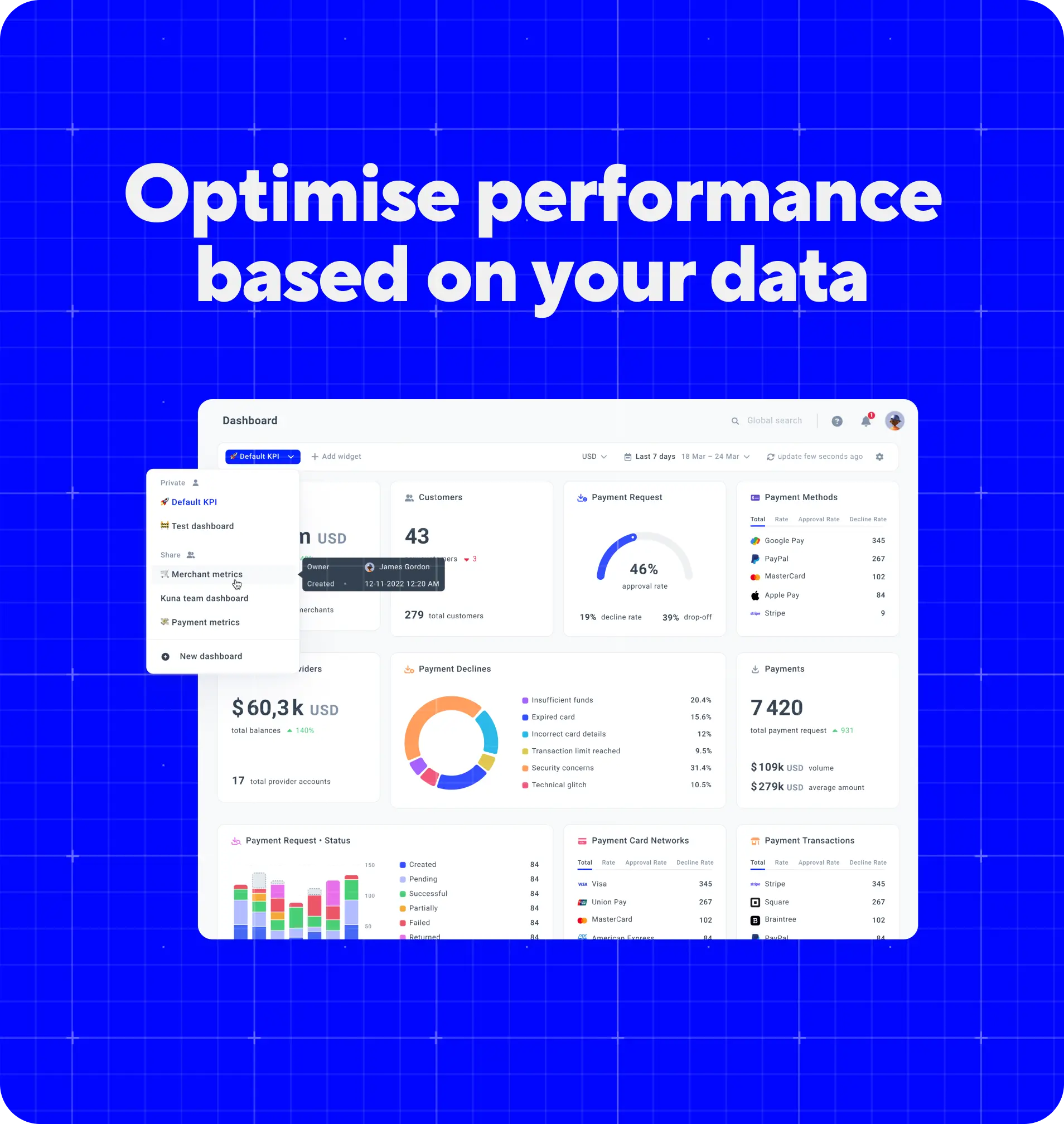

La gestion des paiements, le suivi des conversions et la surveillance des flux de paiement sont essentiels pour les commerçants à haut risque. Vérifiez si votre fournisseur de services marchands propose des services et des outils à valeur ajoutée tels que Tableau de bord , Analytique , etc.

Il s'agit d'un phénomène courant lorsque les fournisseurs profitent de la situation difficile des commerçants à haut risque. Ils savent à quel point il est difficile d'ouvrir un compte marchand à haut risque et de trouver une passerelle de paiement à haut risque, ils facturent donc une majoration importante sur leurs services.

Soyez vigilant, car le coût de traitement pour les marchands à haut risque n'est que légèrement supérieur à celui des marchands à faible risque.

Un fournisseur de passerelle de paiement à haut risque idéal prend en charge plusieurs méthodes de paiement et devises, ce qui permet aux commerçants de se développer à l'échelle mondiale. Avant d'ouvrir un compte marchand à haut risque auprès d'un fournisseur de services marchands, assurez-vous qu'il répond non seulement à vos besoins actuels, mais qu'il peut également vous aider à vous développer à l'avenir.

Il existe de nombreux fournisseurs de passerelles de paiement à haut risque sur le marché, mais il vaut la peine de choisir celui qui vous aidera à optimiser vos processus de paiement et à surmonter les principaux défis de paiement, dont nous parlerons ensuite.

Si les banques ou les processeurs de paiement considèrent que votre entreprise ou le secteur dans lequel vous évoluez est risqué, obtenir un compte marchand sera tout un défi. Et quand vous en avez un, le combat n'est pas terminé : vous serez confronté à certaines restrictions et devrez payer des frais plus élevés que d'habitude. De plus, votre compte marchand peut être bloqué si vous enfreignez les conditions, ce qui entraînera une perte de ventes.

Nous ne pouvons rien y faire : les fournisseurs de paiement facturent davantage pour le traitement des transactions des entreprises à haut risque. C'est parce qu'ils veulent récupérer les risques. Le plus souvent, les entreprises sont facturées 3 à 4 % et les types de frais appliqués varient considérablement. Pourtant, il y a toujours une chance de négocier de meilleures conditions.

En tant que commerçant à haut risque, vous devez maintenir une réserve mobile. C'est lorsqu'une part particulière de votre volume de transactions (jusqu'à 20 %, mais généralement moins) est maintenue en attente pendant une période spécifique et est libérée et réglée par la suite. Ce mécanisme permet aux banques de se protéger de tout ce qui pourrait mal tourner avec une entreprise risquée.

Les industries à haut risque ont statistiquement un taux de rétrofacturation moyen plus élevé que les autres. De plus, les fournisseurs peuvent fixer des seuils mensuels. Nous vous recommandons de rechercher des outils et des stratégies de prévention des rétrofacturations pour éviter de faire face à des frais de rétrofacturation élevés et de ternir votre réputation.

Tout comme les consommateurs, les entreprises en ligne sont la cible des fraudeurs. Il existe une myriade de stratagèmes de fraude qui évoluent constamment en réponse aux solutions technologiques visant à les prévenir. Pourtant, un anti-fraude avancé est indispensable pour les entreprises à haut risque. Ne vaut-il pas mieux payer pour un outil pratique que de faire face à des pertes parce que vous n'en avez pas ?

La plateforme d'orchestration des paiements Corefy est très attrayante pour les commerçants à haut risque, car l'un de ses avantages fondamentaux est la possibilité de travailler facilement avec plusieurs fournisseurs. En connectant des comptes marchands à différents PSP, vous pouvez gérer tous vos comptes en un seul endroit. Plus vous travaillez avec des PSP, plus les fonctionnalités qu'elles prennent en charge sont disponibles pour vous et plus vous pouvez utiliser de méthodes pour accepter les paiements à l'international. Un autre avantage est la continuité des opérations. Parfois, les comptes à haut risque sont bloqués par les PSP, donc la possibilité de transférer rapidement votre trafic vers un autre fournisseur est inestimable. Contactez-nous avec nous pour voir ce qu'il y a de plus pour vous !